【新鼎资本研究】国家芯片产业基金投资项目之十八——安集微电子

安集微电子科技(上海)股份有限公司

一、公司介绍

安集微电子科技(上海)股份有限公司是一家以自主创新为本,集研发、生产、销售及技术服务为一体的高科技半导体材料公司。公司主营业务为关键半导体材料的研发和产业化,目前产品包括不同系列的化学机械抛光液和光刻胶去除剂,主要应用于集成电路芯片制造和先进封装领域。

大股东情况(截至目前):

1.AnjiMicroe Lectronic Co.Ltd. 42.48%

2.国家集成电路基金 11.57%(投资金额1.2亿,16年7月)

3.上海张江科技创业投资有限公司 6.68%

4.上海大辰科技投资有限公司 4.52%

5.苏州中和春生三号投资中心(有限合伙) 4.36%

6.上海信芯投资中心(有限合伙) 3.59%

7.上海安续投资中心(有限合伙) 1.12%

值得注意的是国家集成电路基金、张江科创为国有股东。其中财政部、国开金融、中国烟草总公司分别持有国家集成电路基金36.47%、22.29%和11.14%股份,另外移动、联通、电信三大运营商也是国家集成电路基金的股东。而张江科创的股东为上海张江(集团)有限公司。在上市公司层面,中兴通讯则是春生三号的最大股东,持有春生三号25%股权。

安集微电子的管理团队中多人在化学、化学材料、材料工程等领域拥有多年工作经验,公司董事长兼总经理Shumin Wang,副总经理YuChun Wang,前任总裁、现任董事Chris Chang Yu都曾经在Cabot Microelectronics任职。Cabot Microelectronics是全球化学机械抛光液市场的头号巨头,2017年占据整个市场35%的市场份额,也是安集微电子在全球的重要竞争对手。

董事长等3位核心董事均为美国籍。安集微电子的控股股东Anji Cayman现有8名股东:RUYI、北极光、Yuding、东方华尔、CRS、SMS、SGB、Anjoin,持股比例分别为24.02%、22.06%、17.46%、16.67%、6.56%、5.28%、5.22%、2.73%。其中RUYI和Anjoin(境外员工持股平台)均由安集微电子董事长兼总经理Shumin Wang(王淑敏)控制。Shumin Wang系美国国籍。安集微电子的发起人之一、现任董事、前任董事长兼总裁Chris Chang Yu(俞昌)亦系美国国籍。Chris Chang Yu2006年2月至2017年6月历任安集微电子前身——安集有限董事长兼总裁、董事兼总裁、董事。2017年6月至今任安集微电子董事。

二、主要产品

1.化学机械抛光液

化学机械抛光是集成电路芯片制造过程中实现晶圆全局均匀平坦化的关键工艺,化学机械抛光液是化学机械抛光工艺过程中使用的主要化学材料。根据抛光对象不同,公司化学机械抛光液包括铜及铜阻挡层系列、钨抛光液、硅抛光液、氧化物抛光液等产品。目前公司铜及铜阻挡层系列化学机械抛光液技术节点涵盖130-28nm芯片制程,可以满足国内芯片制造商的需求,并已在海外市场实现突破;其他系列化学机械抛光液已供应国内外多家芯片制造商,具体生产规模会根据客户需求量进行调节。

铜化学机械抛光液

用于集成电路铜互连工艺制程中铜的去除和平坦化。具有高的铜去除速率,碟型凹陷可调,低缺陷等特性。产品已在逻辑芯片130-28nm技术节点以及3D NAND和DRAM芯片上量产使用。

阻挡层化学机械抛光液

用于集成电路铜互连工艺制程中阻挡层的去除和平坦化。产品具有优异的抗铜腐蚀的能力,可调的介电材料包括低介电材料和超低介电材料去除速率的能力, 抛光后晶圆表面平坦,缺陷少。产品已在逻辑芯片130-28nm技术节点以及3D NAND和DRAM芯片上量产使用。

钨化学机械抛光液

用于集成电路制造工艺中钨塞和钨通孔的平坦化。已经研发并成功量产多种钨化学机械抛光液,包括高选择比的钨本体抛光液、低选择比的钨本体抛光液和钨修复抛光液。具有可调的钨去除速率及钨对介电材料的选择比。产品在逻辑芯片、3D NAND和DRAM芯片上量产使用。

介质层化学机械抛光液

用于集成电路制造工艺中层间电介质(inter-layer dielectric,ILD)和金属间电介质(inter-metal dielectric, IMD)的去除和平坦化。产品包括碱性和酸性介质层抛光液。具有高去除速率,高平坦化效率、低缺陷和低成本的优点。

硅化学机械抛光液

用于单晶硅/多晶硅的抛光,可用于硅片回收、存储器工艺和背照式传感器(BSI)工艺等。产品包括三大系列。其中高选择比硅粗抛系列产品具有高稀释比,高硅去除速率,高硅对氧化物/氮化物的选择比。硅精抛液系列具有低缺陷的优点。BSI抛光液系列具有理想的硅和二氧化硅去除速率和选择比。

浅槽隔离化学机械抛光液

用于集成电路制造工艺中浅槽隔离的抛光。采用氧化铈研磨颗粒,具有高选择比,高平坦化效率,低缺陷率等优点。

2.光刻胶去除剂

根据光刻胶下游应用领域不同,公司光刻胶去除剂包括集成电路制造用、晶圆级封装用、LED/OLED用等系列产品,是用于图形化工艺光刻胶残留物去除的高端湿化学品,通过将半导体晶片浸入清洗液中或者利用清洗液冲洗半导体晶片,去除半导体晶片上的光刻胶残留物。

集成电路制造用光刻胶去除剂

1.半水性光刻胶去除剂:ICS8000光刻胶去除剂提供优异的蚀刻残留物去除能力、低缺陷、低成本解决方案,适用于铜制程大马士革工艺。单片机清洗工艺,水漂洗。IDEAL Clean系列光刻胶去除剂提高优异的蚀刻残留物去除能力、低成本、安全环保,适用于铝制程后段工艺。批处理及单片清洗工艺,水漂洗。

2.胺类光刻胶去除剂:ICS6000系列光刻胶去除剂提供优异的有机及无机蚀刻残留物去除能力,适用于铝制程后段工艺。批处理工艺,IPA或者NMP中间漂洗。

晶圆级封装用光刻胶去除剂

BPC1000系列光刻胶去除剂提供厚膜正胶、负胶光刻胶去除以及低成本解决方案,适用于晶圆级封装CIS TSV、金凸点、焊锡凸点以及柱状凸点等工艺。批处理以及单片机清洗工艺。

LED/OLED用光刻胶去除剂

1.BPC3000系列光刻胶去除剂提供优异LED芯片制造光刻胶去除能力及低成本高性能解决方案,适用于MESA、ITO、CBL、Metallift-off、Passivation及flip chip工艺、批处理工艺。

2.TPS2000系列光刻胶去除剂提供优异AMOLED制造光刻胶去除能力,适用于TFT-LCD及OLED工艺光刻胶去除。批处理工艺。

主要客户:

大客户覆盖中芯国际、台积电等主流厂商。作为国内半导体材料行业领先的供应商,安集微电子将其核心技术和完善的知识产权布局视为竞争优势,并表示公司持续地投入大量资金和人力进行研发,目前已经在在化学配方和材料科学领域取得了创新成果。

数据显示,报告期内安集微电子在研发上的资金投入占营业收入的比例稳定在22%左右,和同行上市公司相比,安集微电子的研发投入要高于市场平均水平。

高投入的研发带来的是技术方面的领先。招股书显示,截至2018年12月31日,安集微电子拥有授权发明专利190项,其中在中国大陆拥有140项,在中国台湾、美国、新加坡、韩国合计拥有50项。

安集微电子表示,公司成功打破了国外厂商对集成电路领域化学机械抛光液的垄断,实现了进口替代,使中国在该领域拥有了自主供应能力。其中,公司的化学机械抛光液已在130-28nm技术节点实现规模化销售,主要应用于国内8英寸和12英寸主流晶圆产线;14nm技术节点产品已进入客户认证阶段,10-7nm技术节点产品正在研发中。

在技术上的投入和奉行“本土化”、“一体化”、“定制化”的服务模式使得安集微电子获取了行业内的主流客户。

从2016年到2018年,安集微电子的前五名客户中芯国际、台积电、长江存储、华润微电子、华虹宏力均为全球或国内领先的集成电器制造厂商。“表明公司已经得到下游行业的认可、公司产品具有竞争力。”

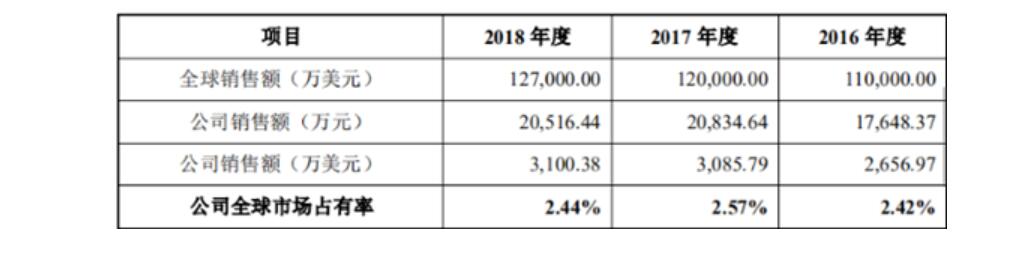

不过和国外竞争对手相比,安集微电子的市场占有率还很低。招股书显示,2016年-2018年,安集微电子营业收入分别为1.97亿元、2.32亿元和2.48亿元其中主力业务化学机械抛光液2016年-2018年的全球市场占有率分别为2.42%、2.57%和2.44%。

三、行业背景

半导体行业的产业链有上游支撑产业、中游制造产业以及下游应用产业构成,其中上游支撑产业主要有半导体材料和设备构成,中游制造产业核心为集成电路的制造,下游为半导体应用领域。

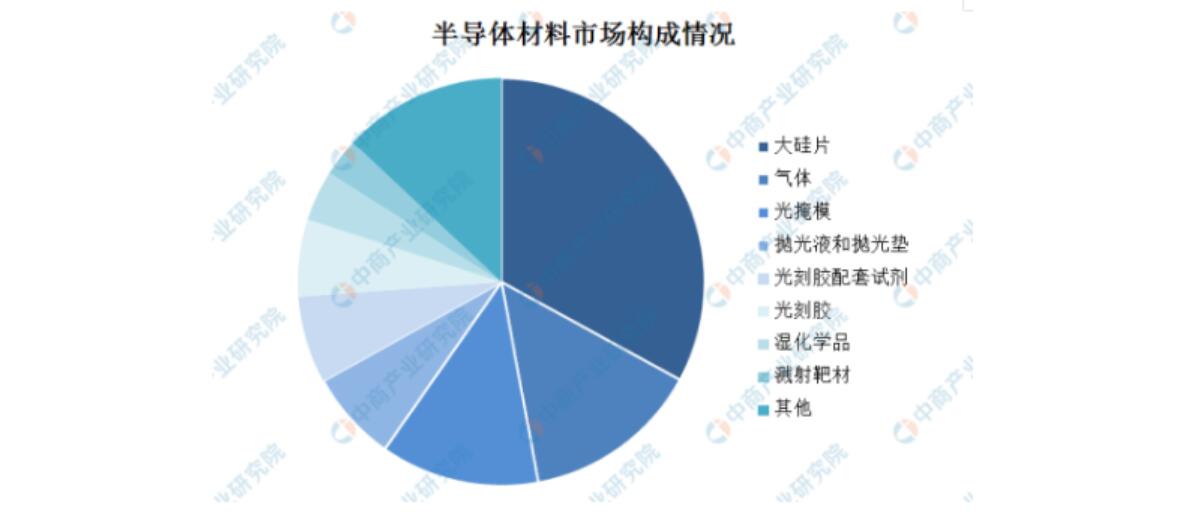

在半导体材料市场构成方面,大硅片占比最大,占比为32.9%。其次为气体,占比为14.1%,光掩膜排名第三,占比为12.6%,其后:分别为抛光液和抛光垫、光刻胶配套试剂、光刻胶、湿化学品、建设靶材,比分别为7.2%、6.9%、6.1%、4%和3%。

产业链上游分析

半导体材料是指电导率介于金属和绝緣体之间的材料,是制作晶体管、集成电路、光电子器件的重要材料。半导体材料主要应用在晶圆制造和芯片封测阶段。由于半导体材料领域高端产品技术壁垒高,而中国企业长期研发和累计不足,中国半导体材料在国际中处于中低端领域,大部分产品的自给率较低,主要是技术壁垒较低的封装材料,而晶圆制造材料主要依靠进口。目前,中国半导体材料企业集中在6英寸以下的生产线,少量企业开始打入8英寸、12英寸生产线。

半导体材料公司

1、国际:JSRMcroelectronics、ETSC Technologies Co.、SEMI、Air Products、Ablestik、Cadence、Abrasive Technology、Praxair Electronics、TBW Industries、Applied Materials

2、中国大陆:特普高实业,浙江金瑞泓、南京国盛、河北普兴、有研、山东科大鼎新、北京达博、宁波江丰、有研亿金、上海新阳、安集、中能硅业科技、中环半导体、晶龙集团、新特能源、西安隆基、中硅高科、阳光能源、奥瑞德光电、天宏硅业、上海申和热磁(日企独资)、国盛电子、江丰电子材料、有研亿金、北京达博、上海新阳、安集微电子、有研新材料、湖北兴福电子、江化微、金瑞泓等。

细分行业分析:

1.机械化学抛光片市场

长期以来,全球化学机械抛光液市场主要被美国和日本企业所垄断,包括美国的CabotMicroelectronics、Versum和日本的Fujimi等。其中,Cabot Microelectronics全球抛光液市场占有率最高,但是已经从2000年约80%下降至2017年约35%,表明未来全球抛光液市场朝向多元化发展,地区本土化自给率提升。

2016年、2017年和2018年全球化学机械抛光液市场规模分别为11.0亿美元、12.0亿美元和12.7亿美元,预计2017-2019年全球CMP抛光材料市场规模年复合增长率为6%。

截止2017年底,大陆地区已经运行的12英寸和8英寸晶圆产能总计约为:2430万片/年(8英寸产能),对应每月203万片/年。在建产能合计262万片/月,对应每年3138万片/年,产能增长约130%。2018年中国大陆硅片产能(换算为8英寸硅片产能)约为2430万片/年,全球硅片产能约为2.34亿片/年,国内硅片产能约为全球的十分之一,按照2018年全球近13亿美金的抛光液市场规模来看,预计国内抛光液市场规模约为1.3亿美金,近10亿人民币。

按照2021年国内硅片产能增长一倍的产能规划,预计国内抛光液试产规模将增长到20亿人民币。

2.全球光刻胶市场

PCB 光刻胶专用化学品的光引发剂行业发展主要经历了两个阶段。2002 年以前,瑞士汽巴精细化工、日本黑金化成、保土谷等厂商是全球市场的主要供应商。上述厂商均有近五十年以上历史的精细化工企业,具有研发、生产的传统优势。全球干膜光刻胶主要集中在美国、日本、欧洲等地区;当时中国台湾产业规模较小,中国大陆还没有生产厂家和市场。2002 年以后,随着干膜光刻胶生产向中国转移加速,台湾优禘股份有限公司等公司先后都研制出了干膜光刻胶光引发剂,抓住了生产厂商本土化供应的需求而得以快速发展。

目前日本厂商保土谷化学已退出了该领域,日本厂商黑金化成主要供应日本本土、韩国,市场份额逐渐缩小。2009 年德国巴斯夫公司收购了光引发剂的开拓者和行业龙头的瑞士汽巴精细化工,继承了汽巴公司齐全的产品体系和强大的销售网络,依然在行业中占有一定市场份额。

全球光刻胶主要品牌

企业风险:

1.安集微打破进口垄断 但全球市场占有率仍有成长空间

根据公司招股书披露,目前化学机械抛光液已在130-28nm技术节点实现规模化销售,主要应用于国内8英寸和12英寸主流晶圆生产线。化学剂抛光液在全球市场的占有率仅有2.5%,最2016年—2018年分别为2.42%、2.57%和2.44%,有下滑的趋势。

2.产能利用率低,1/3利润来自汇率波动、税收优惠、政府补助

梳理安集微电子的产能利用率数据发现,该公司的产能利用率在2018年出现了大幅度的下滑,铜及铜阻挡层系列抛光液产能利用率从100.08%下降到49.99%,其他系列抛光液产能利用率仅34.65%,集成电路专用光刻胶去除剂的产能利用率为69.92%,晶圆级封装用光刻胶去除剂的产能利用率为77.3%。

公司解释称,产能利用率下降有多方面的原因,第一是2016年度和2017年10月之前,铜及铜阻挡层系列抛光液产能利用率接近饱和,2017年10月公司两条新建生产线投产,产能大幅提升,但客户订单未能随之增长,造成产能利用率下降。第二是公司新产品一般需要一年半到两年才能获得客户端认证,另外保持充足的产能是客户的要求,也是获取订单的重要条件。

此次安集微电子在募集资金新建生产完成后,需要有两年的产能空窗期,加上此前产能利用率的不足,对于其净资产收益率造成下滑压力,招股书提示,公司的净资产收益率有进一步下降的风险。

安集微电子另外一个值得注意的风险是其利润受到汇率波动、税收优惠、政府补助的影响较大。

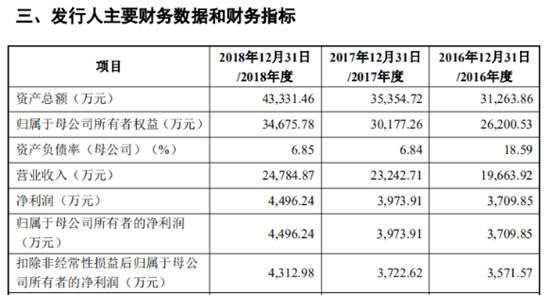

财报显示,2016年至2018年,安集微电子归属于母公司所有者的净利润分别为3709.85万元、3973.91万元和4496.24万元。

其中汇率波动、税收优惠、政府补助对其利润的影响都较大,安集微电子的生产原材料主要从日本等国进口,使用美元阶段,因此汇率的波动对其直接的影响,2016年、2017年、2018年,该公司汇率的收益为287.17万元、-625.52万元、560.86万元。同期税收的优惠金额为429.39万元、559.58万元、993.13万元,占利润的比例分别为12%、14%和21%,另外报告期内,来自政府补助的收入为242.91万元、335.24万元、278.47万元,占利润的比例分别为7%、9%和6%。

3. 募资扩产背后:铜及铜阻挡层系列产能利用率50% 其他系列产能利用率不足35%

安集微电子招股书表示,募投项目投产后将新增化学机械抛光液、光刻胶去除剂和甘氨酸产能。但安集微电子化学机械抛光液中铜及铜阻挡层系列产能利用率在2018年腰斩至不足50%,其他系列化学机械抛光液产能利用率则始终处于较低水平。安集微电子的光刻胶去除剂产能利用率在2016年、2017年均极低,2018年有所提升但仍未到饱和状态。

4.六成收入依赖中芯国际 前任董事长曾在中芯国际任职

安集微电子同中芯国际存在重要人员关联。据招股书,安集微电子发起人之一、现任董事、前任董事长兼总裁ChrisChang Yu(俞昌)曾担任中芯国际研发处长。此外,安集微电子全资子公司上海安集资深研发经理、产品管理总监彭洪修曾任中芯国际资深副工程师、课经理。

5.毛利率一年一降 始终远超同行

2016年-2018年,安集微电子综合毛利率分别为55.61%、55.58%和51.10%。

安集微电子的毛利率虽然一年一降,但却始终远超同行。2016年、2017年、上海新阳(300236.SZ)综合毛利率分别为43.69%、39.59%;江丰电子(300666.SZ)分别为31.84%、31.65%。

安集微电子招股书称,由于公司产品毛利率对销售价格的变化较为敏感,如果未来下游客户需求下降,或者竞争对手大幅扩产、采取降价措施,公司产品价格存在下降的可能,进而导致公司综合毛利率下降。

6.2018年银行存款1.4亿元 累计购买理财产品2.3亿元

安集微电子拟募资净额为3.03亿元。实际上,安集微电子的银行存款和银行理财产品金额远超3亿元。2016年-2018年,安集微电子银行存款分别为1.69亿元、0.65亿元、1.40亿元。2017年、2018年,安集微电子购买理财产品金额分别为0.93亿元、2.29亿元。